Um olhar sobre as concessões

O mercado de crédito bancário no Brasil pode ser analisado de diversas formas. Pelo lado da demanda por recursos, é possível dividi-lo entre pessoas físicas (PF) e pessoas jurídicas (PJ), ou ainda pelos segmentos demandantes – rural, habitacional, indústria, comércio/serviços e pessoas físicas. Também se pode fazer a análise pelo lado da oferta, tanto pela origem de capital das instituições financeiras – bancos púbicos ou bancos privados – como pela origem dos recursos – livres ou direcionados.

O Banco Central do Brasil (BCB) define crédito direcionado como “operações de crédito regulamentadas pelo Conselho Monetário Nacional (CMN) ou vinculadas a recursos orçamentários destinadas, basicamente, à produção e ao investimento de médio e longo prazos aos setores imobiliário, rural e de infraestrutura. As fontes de recursos são oriundas de parcelas das captações de depósitos à vista e de caderneta de poupança, além de fundos e programas públicos”.

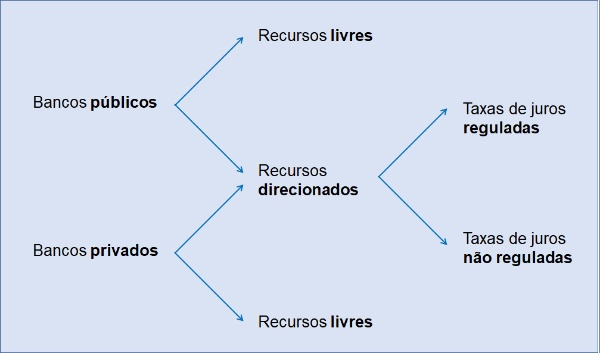

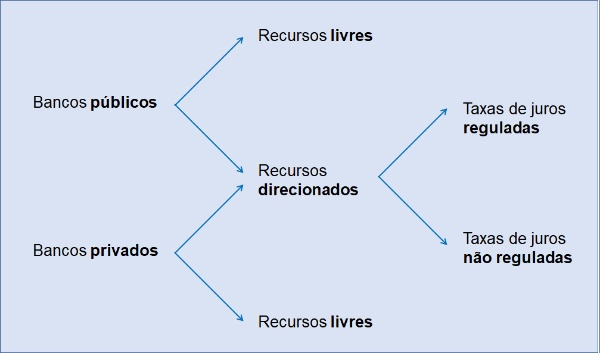

Partindo dessa definição, é importante destacar que nem todo crédito direcionado tem taxas de juros reguladas – isto é, que contam com algum tipo de subsídio – ou é oriundo de bancos públicos. A Figura 1 apresenta uma taxonomia do mercado de crédito brasileiro que busca ilustrar isso.

Clique nos gráficos para ampliar

Figura 1: Taxonomia do mercado de crédito no Brasil

Fonte: Elaboração própria.

Como será detalhado adiante, uma parte não desprezível do crédito direcionado – que vem se ampliando nos últimos anos – é originada a taxas de juros de mercado. É o caso, por exemplo, dos desembolsos do BNDES após a introdução da taxa de longo prazo (TLP), em 2018. Da mesma forma, bancos privados nacionais e estrangeiros também estão sujeitos ao cumprimento de regras de direcionamento ao captar recursos por determinados instrumentos, como em depósitos de poupança. Ou seja, crédito direcionado não é sinônimo de crédito subsidiado e/ou de crédito público.

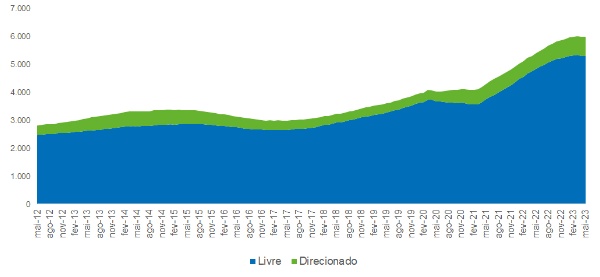

Esclarecidos os conceitos básicos, cabe agora mensurar o tamanho relativo do direcionamento de recursos no mercado de crédito bancário no Brasil. A comparação entre crédito livre e direcionado pode ser realizada de diferentes formas, mas neste estudo o foco será no fluxo de novas operações de financiamento, isto é, nas concessões de crédito.

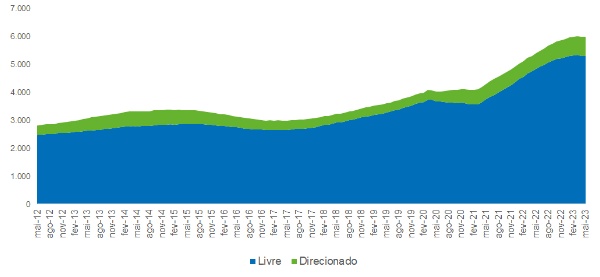

As concessões de crédito da economia representam o fluxo de novos recursos aportado pelo Sistema Financeiro Nacional na originação de novos ativos. Parte desses recursos é pactuada livremente em termos de prazos e taxas de juros entre a instituição financeira e o mutuário final, e outra parcela deve cumprir as regras de direcionamento existentes no sistema bancário doméstico. O Gráfico 1 apresenta os valores nominais das concessões de crédito no Brasil, segmentados em recursos livres e direcionados, em um horizonte temporal de mais de dez anos.

Nota-se claramente que o volume de recursos direcionados é, historicamente, bem reduzido em relação ao de recursos livres. No acumulado dos 12 meses, encerrados em maio de 2023, as concessões totais de crédito à economia atingiram cerca de R$ 6,0 trilhões. Desse valor, algo como R$ 5,3 trilhões foram concedidos com recursos livres, e apenas R$ 0,67 trilhão mediante operações com recursos direcionados.

Gráfico 1: Concessões totais de crédito: recursos livres vs. recursos direcionados (dados em R$ bilhões acumulados em 12 meses até maio de 2023 em valores nominais)

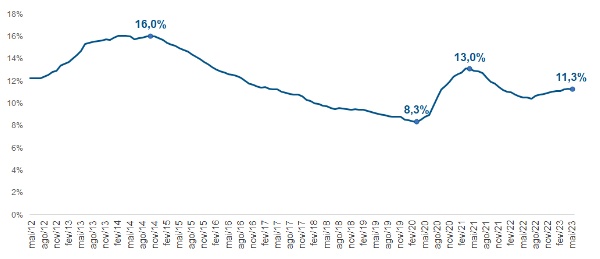

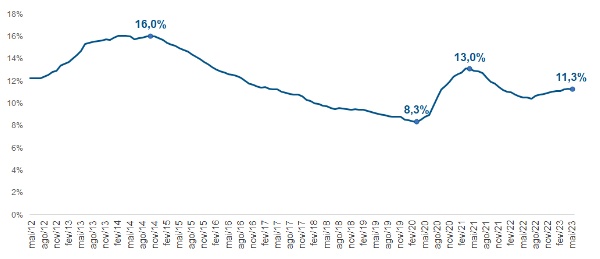

O Gráfico 2 mostra a participação do fluxo de crédito direcionado como proporção do fluxo de crédito total na economia, entre 2012 e 2023. O ponto mais alto da série ocorreu em 2014, com uma participação de 16% do crédito direcionado. Após esse período, houve tendência de queda até o início da pandemia em março de 2020, quando foram implementados os programas emergenciais de crédito no âmbito do combate aos efeitos econômicos da Covid-19, sobretudo por meio de fundos garantidores. Sendo assim, a participação do fluxo de crédito direcionado subiu para 13% em meados de 2021. Com o fim das medidas de apoio, voltou a se observar tendência de redução que, apenas recentemente, nos últimos dez meses, teve alguma inflexão.

Gráfico 2: Participação das concessões de crédito direcionado nas concessões de crédito totais (dados acumulados em 12 meses em %)

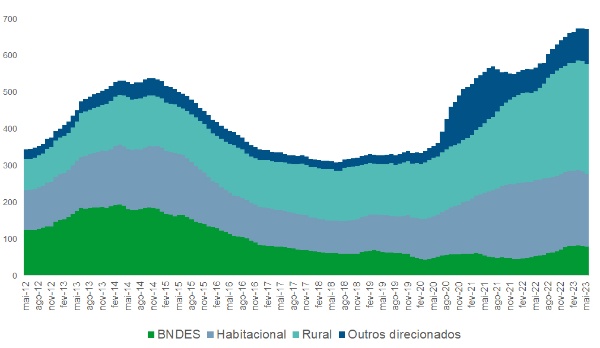

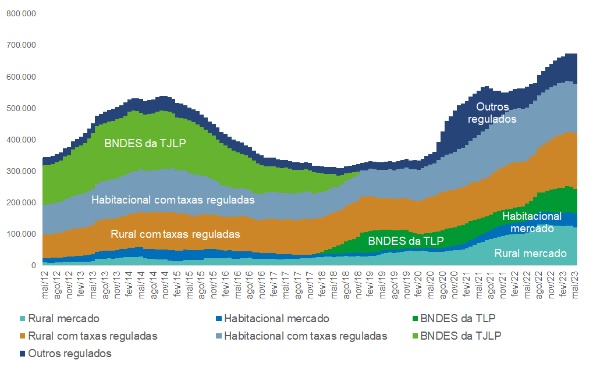

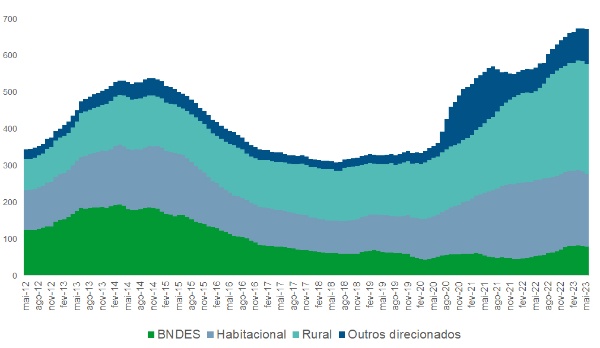

Constatado o tamanho relativo do crédito direcionado, a pergunta seguinte diz respeito à composição desse fluxo de crédito. O Gráfico 3 mostra, em valores nominais, o volume acumulado de novas concessões de crédito direcionado em 12 meses até maio de 2023. No fim do período, o valor total das concessões atingiu R$ 673 bilhões, sendo R$ 299 bilhões para o segmento rural, R$ 199 bilhões para setor habitacional, R$ 79 bilhões provenientes do BNDES e R$ 95 bilhões de outros direcionamentos (incluídas as linhas emergenciais de 2020 no contexto da pandemia).

Gráfico 3: Concessões de crédito direcionado por segmentos: rural, habitacional, BNDES e outros (dados em R$ bilhões acumulados em 12 meses até maio/2023 em valores nominais)

Como se observa, nos últimos anos a participação do segmento rural no direcionamento de crédito foi a que mais aumentou, saindo de 25%, em 2012, para 44%, em maio de 2023. O segmento habitacional manteve sua participação praticamente constante, em 30%, e outros direcionados cresceram de 8% para 14% no mesmo período. A participação do BNDES foi a única a registrar redução, saindo de 36% para 12%.

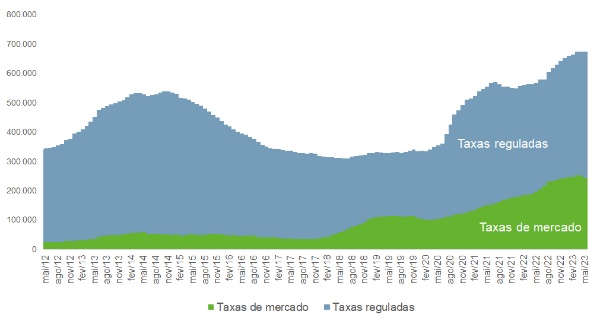

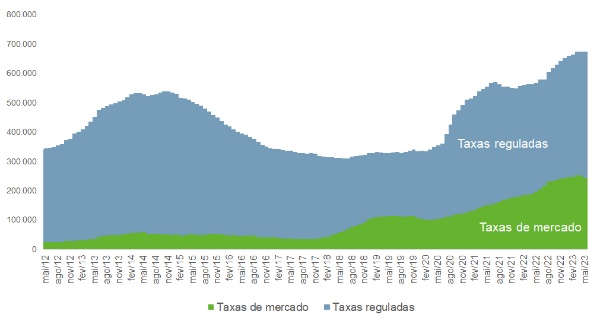

Outro recorte importante a ser considerado na análise das concessões de crédito direcionado é a divisão entre empréstimos realizados com taxas de mercado e com taxas reguladas.

O Gráfico 4 traz o valor nominal das novas concessões de crédito direcionado segmentado entre fluxos com taxas reguladas e taxas de mercado nos últimos dez anos, até maio de 2023. Ao fim do período, do total de R$ 673 bilhões, cerca de R$ 429 bilhões (63,8%) foram concedidos a taxas reguladas e R$ 243 bilhões (36,2%) a taxas de mercado. É válido ressaltar que o fluxo de crédito direcionado a taxas de mercado apresenta trajetória ascendente nos últimos anos.

Gráfico 4: Concessões de crédito direcionado: taxas reguladas e taxas de mercado (dados acumulados em 12 meses até maio de 2023 em valores nominais)

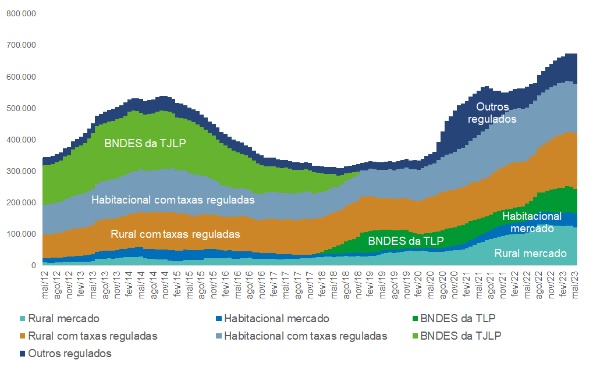

Outro ponto a ser explorado é como as concessões de crédito direcionado por segmento se dividem por modalidade de taxas de juros. O Gráfico 5 ilustra isso em um horizonte temporal superior a uma década.

Gráfico 5: Concessões de crédito direcionado por segmentos e por taxas de juros (dados acumulados em 12 meses até maio de 2023 em valores nominais)

Dentre os fluxos de crédito direcionado com taxas reguladas, os segmentos rural e habitacional perfazem, respectivamente, R$ 177 bilhões e R$ 157 bilhões, representando 26% e 23% da totalidade dos recursos direcionados no acumulado em 12 meses até maio de 2023. Outros recursos direcionados somam R$ 95 bilhões, respondendo por 14% da totalidade, completando os 64% dos fluxos com taxas reguladas.

A parcela realizada com taxas de mercado monta a R$ 243 bilhões, composta por R$ 122 bilhões de recursos destinados ao segmento rural (18% do total) e R$ 42 bilhões ao segmento habitacional (6% do total). Por fim, os R$ 79 bilhões do BNDES (12% da totalidade) devem ser contabilizados como um direcionamento de recursos a taxas de juros de mercado, uma vez que, desde 2018, o custo institucional de funding do Banco é referenciado na TLP, que tem como base o custo médio da dívida pública do Tesouro Nacional com prazo de cinco anos indexados à inflação (NTN-B).

Em suma, há muito debate sobre o direcionamento de crédito no Brasil. Em geral os diagnósticos e recomendações existentes tratam o crédito direcionado como inteiramente regulado ou público, quando na verdade são conceitos distintos. O direcionamento de recursos tem uma parcela relevante de seu fluxo de concessões realizada a taxas de mercado, e a parcela concedida com taxas de juros reguladas atende a finalidades que são meritórias, como, por exemplo, o estímulo à agricultura familiar para produção de alimentos ou mesmo o financiamento habitacional.